불붙은 대한통운 인수전… 3~5개 기업 ‘눈독’

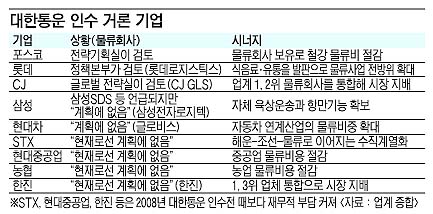

대한통운 인수전이 3파전으로 치닫고 있다. 포스코와 롯데에 이어 CJ도 출사표를 던졌기 때문이다. 하지만 삼성이나 현대자동차의 참여 가능성도 없지 않아 경우에 따라서는 5파전이 될 수도 있다. 26일 재계에 따르면 최근 아시아나항공의 주채권은행인 산업은행이 대한통운 지분 매각을 추진하면서 대기업들이 잇따라 인수의사를 표시, 인수전이 갈수록 뜨거워지고 있다. 육상운송과 택배에서 국내 수위를 차지한 대한통운 인수를 통해 물류비용을 낮추고, 재고현황·자금줄 등의 비밀 유출을 막기 위한 의도라는 게 재계의 해석이다.

중국 바오스틸, 일본 신일본제철 등 경쟁사들도 모두 물류회사를 갖고 있어 포스코도 대응이 필요하다는 논리다. 업계에선 철강 관련 대형 화물을 직접 운송하는 시너지 효과가 상당할 것으로 보고 있다.

다만 “해운법 24조가 제철소나 발전소 등 대량화물 화주의 해운업 진출을 제한하고 있다.”고 주장하는 해운업계의 반발이 변수다.

롯데는 대우인터내셔널 인수전에서 포스코에 일격을 당한 터라 대한통운 인수전이 사실상의 ‘리턴매치’다. 신동빈 부회장은 지난 25일 “모든 가능성을 열어놓고 있다.”며 인수 의사를 밝혔다.

롯데의 물류회사인 롯데로지스틱스는 식음료·유통 등 계열사 물류를 담당할 뿐 택배사업은 하지 않는다. 대한통운을 인수할 경우 계열사 물량을 기반으로 사업 확장이 가능해지는 것이다. 해운, 자동차 정비 등 대한통운이 갖고 있는 다양한 사업도 매력적이다. 롯데는 지난해 11개 회사를 인수·합병(M&A)하면서 노하우를 축적한 데다가 인수자금 마련에도 무리가 없는 상태다.

CJ도 25일 업계에 대한통운 인수 의사를 흘리면서 인수전 참여를 공식화했다. 물류는 식품, 엔터테인먼트와 함께 CJ의 3대 성장축이기 때문이다. CJ GLS는 지난해 8월 한진을 제치고 택배업계 2위에 등극했다. 지난해 대한통운의 매출은 2조 1000억원, CJ GLS가 1조 4000억원 안팎으로 합병을 통해 거대 물류회사로 거듭날 수 있다. 업계 관계자는 “식음료·유통에 주력하는 롯데가 대한통운을 인수하면 가장 위협받는 곳이 CJ GLS”라며 “이것이 CJ가 대한통운 인수에 힘을 쏟는 이유 가운데 하나”라고 말했다.

포스코, 롯데, CJ 외에도 많은 기업이 대한통운에 관심을 보이고 있다. 포스코를 최대 고객으로 둔 한진은 인수전의 향방에 촉각을 곤두세우고 있고, 해운·조선·물류의 수직 계열화를 목표로 하는 STX도 대한통운에서 눈을 떼지 못하고 있다. 현대중공업과 농협도 물류 효율화의 필요성을 느끼고 있다.

한편 산업은행은 아시아나항공과 대우건설이 가진 대한통운 지분 48%가량의 매각절차를 올 6월까지 마무리할 계획이다. 매각 공고는 이르면 다음 주중 나오게 된다.

오상도기자 sdoh@seoul.co.kr

2011-01-27 17면